Введение в DeFi на Avalanche

Блокчейн Avalanche (AVAX), запущенный в 2020 году, стремительно занял лидирующие позиции среди платформ для децентрализованных финансов (DeFi). Благодаря высокой пропускной способности (до 4 500 транзакций в секунду) и чрезвычайно низким комиссиям, Avalanche стал привлекательным хабом для разработчиков и пользователей DeFi-протоколов. За последние три года (2022–2025) экосистема продемонстрировала устойчивый рост: совокупный TVL (Total Value Locked) увеличился с $8,1 млрд в начале 2022 года до $13,7 млрд к январю 2025 года.

Что такое DeFi-протокол?

Под децентрализованными финансовыми протоколами (DeFi) понимаются автономные приложения на блокчейне, обеспечивающие услуги, аналогичные традиционным финансам: кредитование, обмен активами, страхование, стейкинг и др. Все операции выполняются без посредников, через смарт-контракты.

Пример: пользователь может предоставить ликвидность в пул обмена токенов и получать вознаграждение в виде комиссий, без участия банков или брокеров.

Топ-5 DeFi-протоколов на Avalanche в 2025 году

1. Trader Joe — универсальная DeFi-платформа

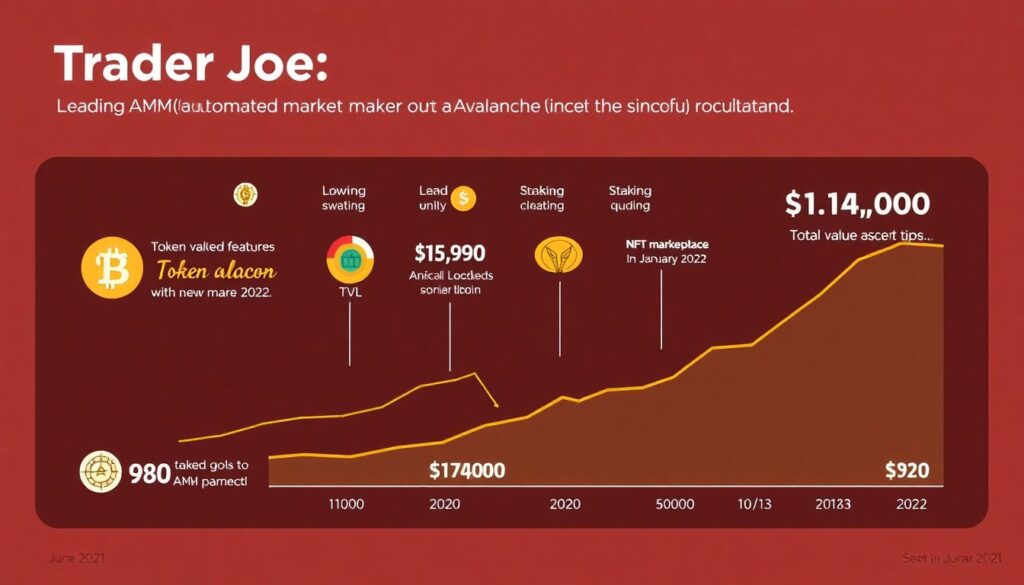

Trader Joe начал работу в июне 2021 года и быстро стал крупнейшим AMM (автоматическим маркет-мейкером) на Avalanche. Помимо обмена токенов, платформа предлагает кредитование, стейкинг и NFT-маркетплейс.

Диаграмма изменений TVL:

- Январь 2022: $980 млн

- Январь 2023: $1,4 млрд

- Январь 2025: $2,3 млрд

Функциональные модули:

1. Liquidity Pools — пулы ликвидности с высокой доходностью (до 18% годовых).

2. Joepegs — NFT-маркетплейс с интеграцией DeFi.

3. Rocket Joe — механизм запуска новых токенов через ликвидность.

Сравнение с Uniswap (на Ethereum): Trader Joe предлагает более быструю финализацию транзакций и в 10–20 раз меньшие комиссии, что делает его предпочтительным для розничных инвесторов.

2. Benqi — децентрализованное кредитование и стейкинг

Benqi (QI) — один из первых мейнстрим-протоколов на Avalanche, запущенный в августе 2021 года. Он предоставляет ликвидность для кредитования и делегированного стейкинга AVAX через протокол Liquid Staking.

Особенности:

- Поддержка AVAX, WETH.e, USDC.e и других активов.

- Интеграция с Aave через кроссчейн-мосты.

- Годовая доходность по стейкингу AVAX — 6,9%.

Статистика:

- TVL в январе 2022: $1,1 млрд

- Январь 2025: $1,78 млрд

- Количество активных пользователей: ~220 000

Сравнение с аналогом: Anchor Protocol (на Terra) предлагал выше доходность (до 20% APY), но не выдержал стресс-теста в мае 2022. Benqi, в отличие от него, продемонстрировал устойчивость в периоды высокой волатильности.

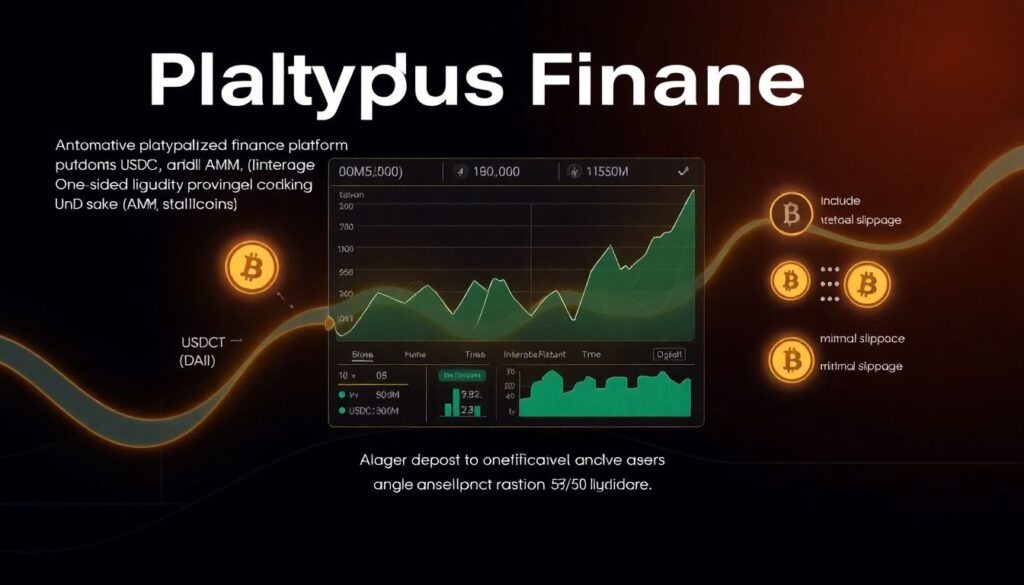

3. Platypus Finance — односторонняя ликвидность для стейблкоинов

Platypus Finance — инновационный AMM, специализирующийся на стейблкоинах (USDC, USDT, DAI и пр.). Его модель односторонней ликвидности позволяет пользователям вносить только один актив, в отличие от традиционных пулов 50/50.

Преимущества:

- Минимальные проскальзывания (<0,01%).

- Высокий уровень капитальной эффективности.

- Механизм восстановления устойчивости в случае девиации цен.

TVL по годам:

- 2022: $680 млн

- 2023: $1,05 млрд

- 2025: $1,35 млрд

Диаграмма движения ликвидности показывает преимущественный рост USDC-пар, с доминированием доли в 47% от общего TVL к началу 2025 года.

4. Yield Yak — агрегатор доходности

Yield Yak — платформа автокомпаундинга, которая агрегирует доходность с различных протоколов и автоматически реинвестирует прибыль.

Функции:

- Автоматическое управление фермами.

- Интеграция с Pangolin, Trader Joe, Benqi.

- Поддержка более 50 пулов.

Преимущества:

- Значительно снижает комиссии за ручное управление.

- Повышает эффективную доходность до 25–30%.

Пример: пользователь инвестирует $1 000 в пул AVAX/USDT на Trader Joe. Yield Yak автоматически реинвестирует прибыль каждый день, увеличивая итоговую доходность по сравнению с ручным управлением.

5. Aave V3 на Avalanche — институциональное кредитование

Aave V3 запустился на Avalanche в 2022 году и быстро стал основным инструментом для децентрализованного заимствования крупных капиталов.

Отличительные особенности:

- Поддержка изолированных пулов риска.

- Эффективное использование капитала с мультиколлатеральными займами.

- Кросс-чейн-поддержка.

Статистика:

- TVL на Avalanche: $2,05 млрд (2025)

- Средняя ставка по займам: 3,2%

- Уровень ликвидаций: менее 1,5% в 2024 году

Сравнение: Aave V3 на Avalanche предлагает более низкие комиссии и более быструю скорость транзакций по сравнению с Ethereum-версией, что делает его предпочтительным выбором для заемщиков со сложными позициями.

Анализ трендов за последние 3 года

1. Рост активов под управлением (TVL)

С 2022 по 2025 год TVL DeFi-протоколов на Avalanche вырос на 69%, несмотря на медвежьи фазы рынка в 2022 и 2023 годах.

2. Диверсификация протоколов

Если в 2022 году более 75% TVL приходилось на 2–3 крупных приложения, то в 2025 году более 12 протоколов имеют TVL свыше $100 млн.

3. Увеличение кроссчейн-активности

С появлением Subnets и интеграции с Ethereum, Cosmos и Binance Smart Chain, объем кроссчейн-транзакций вырос в 4,3 раза с начала 2023 года.

Заключение

Экосистема Avalanche представила зрелую и устойчивую среду для DeFi-разработки, где сочетаются высокая производительность, низкие издержки и быстрое внедрение инноваций. Платформы, такие как Trader Joe и Benqi, не только выдержали давление рынка, но и задали вектор развития для всей индустрии.

Будущее DeFi на Avalanche, вероятно, будет связано с дальнейшей институционализацией, ростом кроссчейн-интеграций и появлением новых классов активов, включая токенизированные ценные бумаги и RWAs (real-world assets).